曾幾何時,片仔癀是資本市場的“信仰之錨”,被譽為“藥中茅臺”。憑借國家保密配方的光環(huán)、稀缺性敘事和持續(xù)提價的能力,在過去十年書寫了一段近乎完美的增長神話。

如今,在2025年三季報卻交出了一份最差成績單:營收與凈利潤雙降,業(yè)務線全面下滑,多元化未能撐起第二曲線,市值距高點已蒸發(fā)約1800億元。

當稀缺性遭遇市場理性,當傳統(tǒng)品牌面臨創(chuàng)新挑戰(zhàn),片仔癀的核心競爭力究竟應該源于稀缺配方,還是可持續(xù)的創(chuàng)新與管理能力?

“全鏈條”下滑

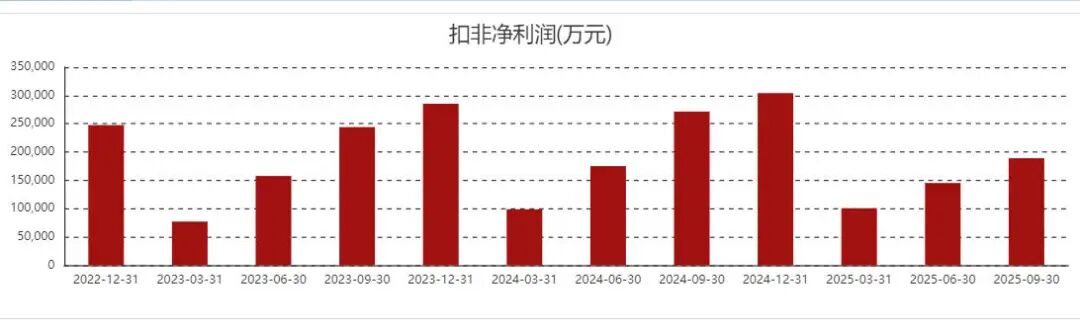

片仔癀2025年三季報的核心數(shù)據(jù),每一項都在印證其“稀缺性+提價”的增長模式正遭遇嚴峻挑戰(zhàn)。公司前三季度實現(xiàn)營業(yè)收入74.42億元,同比下降11.93%;歸母凈利潤21.29億元,同比下降20.74%;扣非凈利潤18.91億元,同比下降30.38%。

而片仔癀第三季度的單季表現(xiàn)更為慘淡。實現(xiàn)營收20.64億元,同比下降26.28%;歸母凈利潤6.87億元,同比下滑28.82%;扣非凈利潤4.38億元,同比大跌54.6%。這已是其連續(xù)三個季度營收負增長,凈利潤也連續(xù)兩個季度下滑,創(chuàng)下近十年來首次前三季度營收與凈利潤雙降的局面。

細究片仔癀業(yè)績下滑的原因,一方面是成本大幅上升吞噬利潤。片仔癀配方中的天然麝香和天然牛黃占原材料成本的比重達八九成。有數(shù)據(jù)顯示,天然牛黃的價格已從2023年初的57萬元/公斤上漲至2025年5月的170萬元/公斤,盡管國家重啟進口試點后降至約140萬元/公斤,但仍較五年前大幅上漲。天然麝香年產量僅約500公斤,受配額嚴格限制,十年間價格也上漲約3倍。

另一方面是需求端遭遇“非剛性消費退潮”。大約在2021年前后,片仔癀開始依賴“茅臺+片仔癀”的高端社交場景,將藥品包裝成“護肝禮品”,但隨著商務饋贈、高端禮品需求驟減,中產群體縮減非必要開支,其核心消費場景的需求也大幅下降。

再者則是提價后遺癥爆發(fā)。2023年5月,片仔癀將錠劑零售價從590元/粒漲至760元/粒,創(chuàng)下了最大調價幅度。雖短期內助推公司2023年營收突破百億元,但這一“透支式提價”直接抑制了終端消費需求,2024年肝病用藥的銷售量同比減少7.63%。

從收入結構看,2025年前三季度,作為片仔癀“壓艙石”的醫(yī)藥制造業(yè)實現(xiàn)營收40.16億元,同比下降12.93%,毛利率減少7.51個百分點至59.38%。

細分產品中,占醫(yī)藥制造業(yè)營收96.6%的肝病用藥(片仔癀系列)營收38.8億元,同比下降9.41%,毛利率減少9.68個百分點至61.11%。肝病用藥品類長期以來都是支撐片仔癀高增長的關鍵,如今這一核心品類營收下滑,直接動搖了增長根基。同時,曾被寄予厚望的心腦血管用藥(以安宮牛黃丸為主)表現(xiàn)更差,營收僅9343.57萬元,同比暴跌65.2%,毛利率僅8.57%,較上年減少5.4個百分點,成為業(yè)績“拖油瓶”。

醫(yī)藥流通業(yè)作為輔助業(yè)務,前三季度營收28.87億元,同比下降8.45%,毛利率僅8.64%,同比減少4.19個百分點。這一板塊本是片仔癀拓展渠道的“抓手”,但由于缺乏供應鏈整合能力,其毛利率持續(xù)走低,且受終端消費疲軟影響,分銷業(yè)務出現(xiàn)萎縮。

此外,今年前三季度,片仔癀的化妝品業(yè)務實現(xiàn)營收4億元,同比下降23.82%,毛利率61.79%,同比減少1.28個百分點。盡管公司推出美白、抗衰等系列產品,試圖切入高端美妝市場,但受消費需求疲軟與品牌認知度不足影響,高毛利優(yōu)勢未能轉化為穩(wěn)定增長動力。

業(yè)務線全面下滑,或導致片仔癀“多元化戰(zhàn)略”失效。自2014年提出“一核兩翼”大健康產業(yè)發(fā)展戰(zhàn)略以來,其始終未能擺脫對肝病用藥的依賴,2025年前三季度肝病用藥占總營收比重仍達52.14%,“兩翼”業(yè)務不僅未形成支撐,反而成為拖累。

在渠道方面,片仔癀曾憑借“控價能力”維持品牌溢價,如今卻陷入“官方定價失靈、終端價格崩塌”的困境,終端市場價格已“倒掛”。例如,片仔癀錠劑官方零售價仍為760元/粒,但部分電商平臺店鋪上的售價已降到了590元左右。二手回收市場的價格則更低,錠劑回收價僅400-500元/粒,較巔峰期1600元/粒的炒作價下跌超七成。

渠道價格的松動在財務數(shù)據(jù)上也得到印證。截至2025年三季度末,片仔癀的合同負債(預收經銷商貨款)為1.83億元,較年初下降32.47%,表明經銷商拿貨積極性明顯降溫。與之形成鮮明對比的是,存貨較年初激增24.02%至61.6億元,存貨周轉天數(shù)從2023年的201.9天升至330.6天。

值得關注的是,片仔癀第三季度的扣非凈利潤同比“腰斬”54.6%,而歸母凈利潤降幅僅為28.82%,兩者差距達25.78個百分點,也暴露了公司對非經常性收益的依賴。財報顯示,前三季度,非經常性損益占凈利潤比重從0.1%驟升至36.25%。

2025年第三季度,片仔癀投資收益2.85億元,同比大增819.32%。其中,對聯(lián)營企業(yè)和合營企業(yè)的投資收益2.56億元,同比暴增13748.45%。

醫(yī)藥制造業(yè)與流通業(yè)下滑、化妝品業(yè)萎縮,片仔癀已無法通過主營業(yè)務實現(xiàn)利潤增長,只能通過參股企業(yè)分紅、政府補貼等“短期收益”平滑業(yè)績,掩蓋主業(yè)的頹勢。但投資收益具有不確定性,且非經常性損益無法反映公司真實的經營能力。

經營質量的惡化不僅體現(xiàn)在利潤表上,已傳導至現(xiàn)金流與運營端。前三季度,片仔癀經營活動產生的現(xiàn)金流量凈額為4.87億元,同比下降62.53%,遠高于利潤降幅,這意味著公司賬面利潤的“含金量”急劇下降,收入轉化為現(xiàn)金的能力嚴重不足。與此同時,應收賬款從年初的7.8億元增至9.67億元,增幅達23.05%,表明公司可能通過放寬信用政策刺激銷售,但也埋下了回款風險隱患。

“泡沫”破了?

片仔癀的“增長神話”始于其歷史稀缺性。據(jù)公開資料,片仔癀配方源自明朝嘉靖年間的宮廷秘方,御醫(yī)隱居后以麝香、牛黃等藥材煉制成藥,因“一片退癀”得名,清末民初傳入民間,隨“下南洋”遠銷東南亞。1956年公私合營后,片仔癀進入工業(yè)化生產,1965年被列為“國家級永久保密配方”,與云南白藥并列。2003年上市后,片仔癀通過自建藥材種植與林麝養(yǎng)殖基地、布局“國藥堂”連鎖渠道,逐步釋放稀缺配方的商業(yè)價值。

不過,真正讓片仔癀登頂“中藥茅”的是屬性的異化,從“治病良藥”轉向“高端社交貨幣”。2017年后,片仔癀抓住茅臺“飲酒傷身”的痛點,以“護肝”功能切入高端酒局場景,打造“喝茅臺前吃片仔癀”的消費認知。2020年疫情后,資本借機放大“保肝護肝”功效,將其炒作成“健康硬通貨”。此后,黃牛囤積居奇,當時官方590元/粒的錠劑被炒至1600元/粒,股價也從2020年初的95元/股飆升至2021年7月的483元/股,市值逼近3000億元。

當片仔癀的核心競爭力從“配方療效”轉向“稀缺性炒作”,產品脫離藥品本質,成為資本逐利的工具,而隨著消費理性回歸、炒作泡沫破裂,所依賴的“社交屬性”便會消失,業(yè)績下滑也成為必然。

過去二十年,提價是片仔癀維持增長的核心策略。2004年至2020 年,片仔癀錠劑零售價共提價19次。2023年5月,公司再次將片仔癀錠劑零售價從590元/粒上調至760元/粒,漲幅達28.81%。

然而,這套曾屢試不爽的策略在2024年之后漸顯疲態(tài),直至2025年前三季度徹底“失靈”。2024年營收增速從2023年的15.69%降至7.25%,歸母凈利潤增速從13.15%降至6.42%;2025年前三季度則出現(xiàn)營收、凈利雙降,終端價格倒掛。這一過程印證了“提價不是萬能藥”,當產品脫離剛需屬性、依賴非剛性消費場景時,提價只會加速需求萎縮,且會破壞渠道信任,導致經銷商從“囤貨”轉向“清貨”。

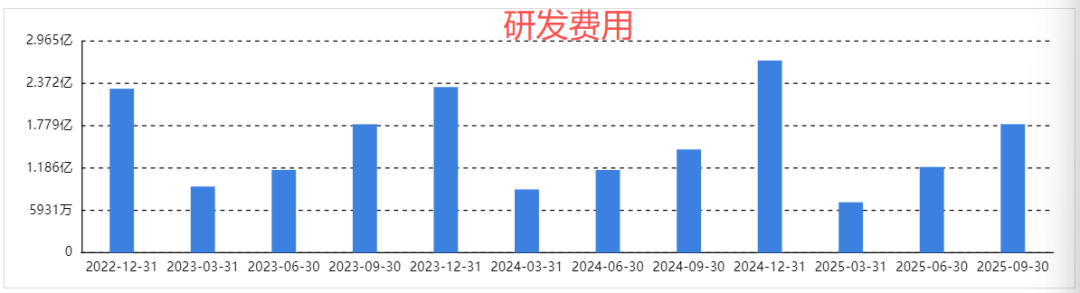

片仔癀的“懶惰”還體現(xiàn)在對研發(fā)的長期忽視。2024年,公司研發(fā)費用僅2.7億元,研發(fā)費用率為2.5%。盡管2025年前三季度研發(fā)費用1.8億元,同比增長24.42%,但基數(shù)過低,占營收的比重為2.42%。

從研發(fā)管線看,片仔癀研發(fā)的1.1類中藥創(chuàng)新藥溫膽片完成“評價溫膽片治療輕、中度廣泛性焦慮障礙(痰熱內擾證)有效性和安全性的多中心、隨機、雙盲、安慰劑平行對照Ⅲ期臨床試驗”首例受試者入組,進入Ⅲ期臨床試驗,但對公司本年度的財務狀況和經營業(yè)績無重大影響。此前半年報顯示,片仔癀正在推進的有2個新藥立項及18個在研新藥研究,含5個中藥1.1類、1個中藥1.2類、4個化藥1類的臨床研究。

片仔癀研發(fā)投入不足的根源是對“保密配方”的路徑依賴,同時長期將資源傾斜于營銷與渠道,這種戰(zhàn)略選擇導致其產品迭代能力滯后,而在化妝品、保健品等“兩翼”業(yè)務中,產品同質化嚴重,無法與同行企業(yè)進行競爭。

片仔癀的業(yè)績“變臉”還直接反映在了資本市場上。截至2025年10月27日收盤,其股價為177.7元/股,總市值1072億元,距離3000億元高點蒸發(fā)超1800億元。

機構投資者的大規(guī)模撤離更凸顯信心危機。三季報顯示,代表北向資金的香港中央結算公司在三季度減持了近900萬股,減持比例高達45.43%。控股股東漳州國資方面也小幅減持了75萬股。

更嚴重的是,管理層動蕩與合規(guī)風險進一步影響了市場信心。今年9月,片仔癀公告稱,公司董事、總會計師楊海鵬辭職。8月,原董事賴文寧辭去董事等職務;原職工監(jiān)事魏騰云、監(jiān)事黃秋敏辭去監(jiān)事職務。1月,原董事、董秘、副總經理陳鴻輝辭職;原副總經理洪緋也辭職。

據(jù)媒體報道,2024年,片仔癀子公司還曾因采購違規(guī)被取消軍隊供應商資質,直接影響年營收17億元的核心業(yè)務。而早在2023年5月,片仔癀前總經理、董事長潘杰,董事、副總經理劉叢盛因嚴重違紀違法被查,就揭開了內部治理的短板。合規(guī)風險持續(xù)爆發(fā),也進一步動搖了投資者對這家老字號的信任。

結語

片仔癀曾憑借“國家級保密配方”的稀缺性、“茅臺搭檔”的社交屬性,站上中藥行業(yè)的頂端,但當“稀缺性+提價”增長模式已無法適應消費市場變化,而公司未能及時構建新的增長引擎,導致核心業(yè)務失守、多元化戰(zhàn)略受挫。

在消費理性回歸的當下,只有真正回歸產品本質、重建用戶信任,中藥企業(yè)才能在激烈的市場競爭中找到自己的位置。沒有永遠的神話,只有持續(xù)的創(chuàng)新,才是企業(yè)長久生存的唯一護城河。(圖源:三季報、東方財富)

風險提示:本文內容基于公開信息整理,不構成投資建議。